金石財策COO��,清華大學碩士,資產配置專家���,ISOFP協(xié)會中國專家顧問,曾任四大會計師事務所以及著名投創(chuàng)機構,十五年境內外投資并購�����、基金運營和企業(yè)管理經驗�����,擅長資產端價值研判和甄選���,踐行財富管理和資產管理的跨界融合���。

2021年對于很多投資人來說是痛苦的,但也孕育著別樣的機遇��。為什么這么說呢��?

痛苦是因為過去的很多投資信仰被打破,原來習慣于投資AAA評級債券���,旱澇保收���,穩(wěn)穩(wěn)地等著到期拿收益就行了,但隨著剛兌的真正打破�����,那些過去看作不可能的違約事件���,卻多次發(fā)生。

一些機構和投資人的錢�����,一下子灰飛煙滅���。華晨汽車���、永煤控股、紫光集團等獲得AAA評級的國資背景主體次第違約爆雷�����,揭開了高等級信用債券風險釋放的蓋子。

從此��,再無固收信仰���。

但也正是因為舊信仰被打破�����,借新還舊不再能持續(xù)���,才能促使資金更多地流向實體行業(yè),流向真正有價值的領域���,避免資金空轉�����,淘汰落后產能�����?�;鸸芾砣怂降母呦?��,將在此刻見分曉�����。

2021年���,雖然世界貨幣基金組織預測大部分主要經濟體實現正增長,但是包括疫情在內的各類風險事件依然不能排除�����。資本市場的波動��、震蕩���、不確定等依然會持續(xù)。

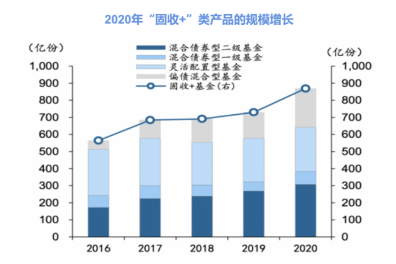

追求穩(wěn)健投資者在失去傳統(tǒng)固收的“保護傘”之后���,“固收+”已悄然走紅�����,其多策略獲得增厚收益��,受到那些追求穩(wěn)健的投資人的青睞�����,將迎來高光時刻���。

為什么說“固收+”是大勢所趨�����?

1.高波動行情成為市場主旋律���,出現結構性“資產荒”

2020年A股市值增加24.79萬億元,除以股民賬戶數1.78億股��,簡單計算��,今年股民戶均市值增加13.93萬元���?�?磾祿杏X股民賺錢了��,應該High起來了��,然而并不是�����!

事實是抱團股里的機構賺翻了��,投資中小盤股的股民虧慘了���,14萬真的是被平均了�����,如果按照收益中位數來看�����,大多數投資者虧損資金應該在10萬以上。

隨著新冠疫苗的問世�����,世界各主要經濟體受疫情沖擊減弱��,將極大改變各主要經濟體復蘇節(jié)奏,國外經濟恢復正增長���,國內制造業(yè)出口增速可能回落��,經濟增長方式發(fā)生變化��。

拜登新政擴大財政支出刺激經濟增長�����,加速美國經濟復蘇步伐��,全球風險偏好逐漸上升�����,資本市場動蕩加劇�����,情緒分化明顯�����。

中國經濟復蘇持續(xù)��,寬松政策可能會逐步退出���,市場擔憂流動性收緊的情緒���,很快反應到股市和債市,導致股市向下��,債券價格下跌��。信用利差整體偏低�����,信用債違約率不容樂觀�����,風險偏好降低��。

顯而易見��,就當前國際國內形式來看��,國內此消彼長�����,高波動行情為市場主旋律��,結構性“資產荒”出現���。

疫情以來�����,各國政府為了刺激經濟而帶來的寬松政策��,國內貨幣M2同比仍在疫情爆發(fā)之后出現明顯的上升��。大量流動性投入市場��,進一步加劇了貨幣類資產貶值的趨勢���,貨幣類資產的貶值與部分資產的增值進一步刺激了投資者進行科學資產配置的需求,追求穩(wěn)健的投資人在“嚴控非標���、打破剛兌”環(huán)境下對“高回報��、低波動”產品的需求急劇上升���。

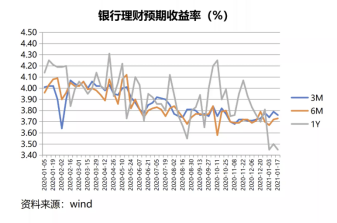

同時���,銀行理財和信托的規(guī)模收緊��,收益率持續(xù)下降��,“固收+”產品受到關注���,實現了快速發(fā)展,新發(fā)規(guī)模和存量規(guī)模都出現明顯增加�����。

3.以房地產為代表的傳統(tǒng)固收一去不復返

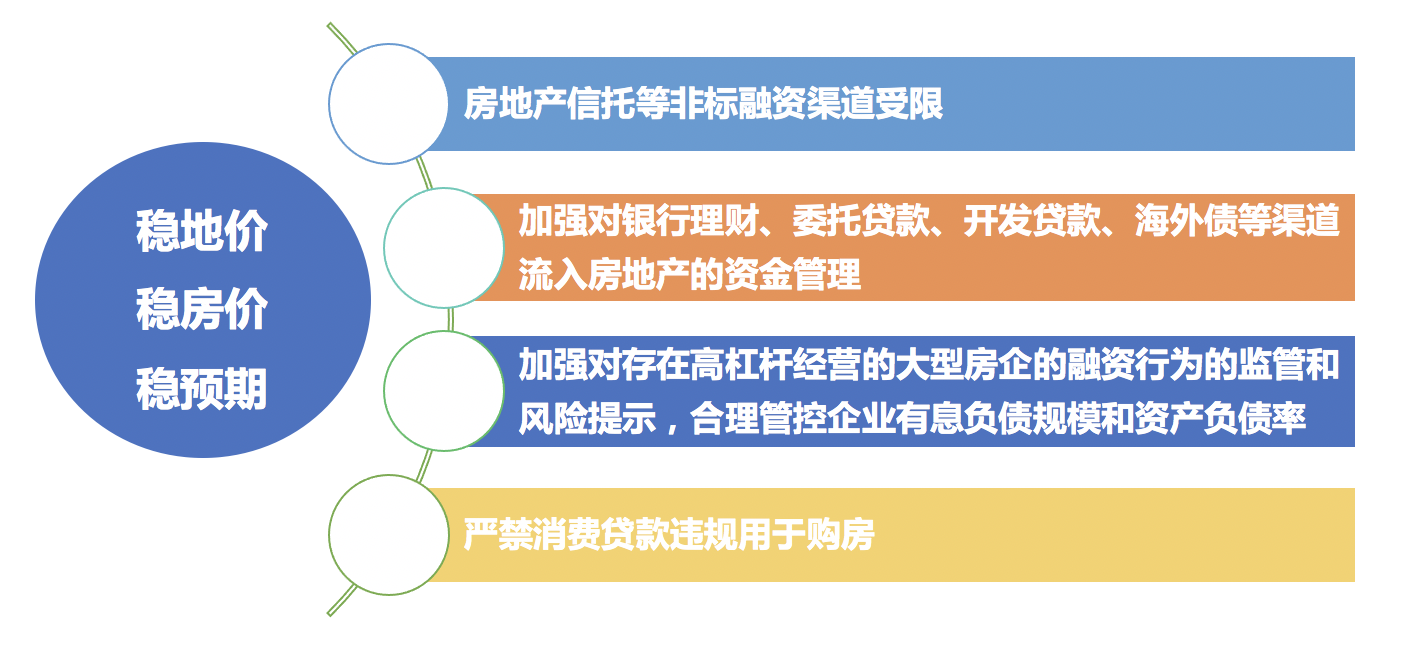

近年來非標準融資渠道監(jiān)管政策持續(xù)加碼��,以信托為代表的非標融資自2019年5月銀保監(jiān)發(fā)布〔2019〕23號文后���,進入收縮區(qū)間���。特別是傳統(tǒng)固收資產中的房地產非標���,如2020年���,央行�����、銀保監(jiān)會公告銀行金融機構房地產貸款集中管理制度�����,按5檔考核銀行房地產和個人房地產抵押貸款占比�����,全方位限制房企融資和賣方兩個渠道對金融資源的占用���。

而且,2021年房地產行業(yè)融資環(huán)境仍將保持適度緊縮的態(tài)勢�����,融資政策預計不會有大幅寬松,隨著“三條紅線”等管理新規(guī)的實施�����,在控制總量的同時���,收縮非標準化融資規(guī)模�����。

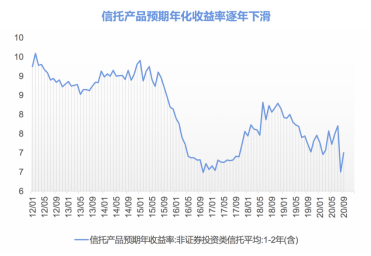

4.信托規(guī)模持續(xù)壓縮��,穩(wěn)健需求的資金要有新的去向

截至2020年9月底�����,信托業(yè)受托管理的信托資產余額為20.86萬億元��,較2019年底減少7432.79億元�����,降幅達3.44%。其中投向房地產領域的信托資金為2.38萬億元�����,較2019年底下降3262.01億元�����,降幅達12.06%�����。

縱觀整個信托業(yè)規(guī)模持續(xù)壓縮���,穩(wěn)健需求的資金去向哪里?以穩(wěn)健投資為特征的固收是基礎需求中最大的投資品種���,因為這部分投資是求穩(wěn)的錢�����,子女教育的錢���,養(yǎng)老的錢���。穩(wěn)健投資是市場上長期存在,且處于壓倒性地位的需求�����。

當傳統(tǒng)非標信托受到擠壓時��,資金的投資需求并沒有減少��,那么這部分錢必定要有新的流向��,把握這部分資金的去向���,無論對于投資人還是資產管理機構�����,都是新機會所在��。

按照以往�����,老百姓理解的“絕對收益”是不能虧錢的��,但資管新規(guī)打破了剛性兌付���,傳統(tǒng)非標產品開始頻繁出現違約�����,即風險在增加���。

同時,隨著我國經濟增長方式的轉變��,我國經濟逐漸擺脫對房地產和基建的依賴�����,債權類資產的收益率也開始下行���。?

由于��,傳統(tǒng)非標讓出“高回報���、低波動”的C位��,“固收+”則以靚麗的業(yè)績表現和可控的波動��,成功填補市場空白的主要產品��。?

真的了解“固收+”嗎��?

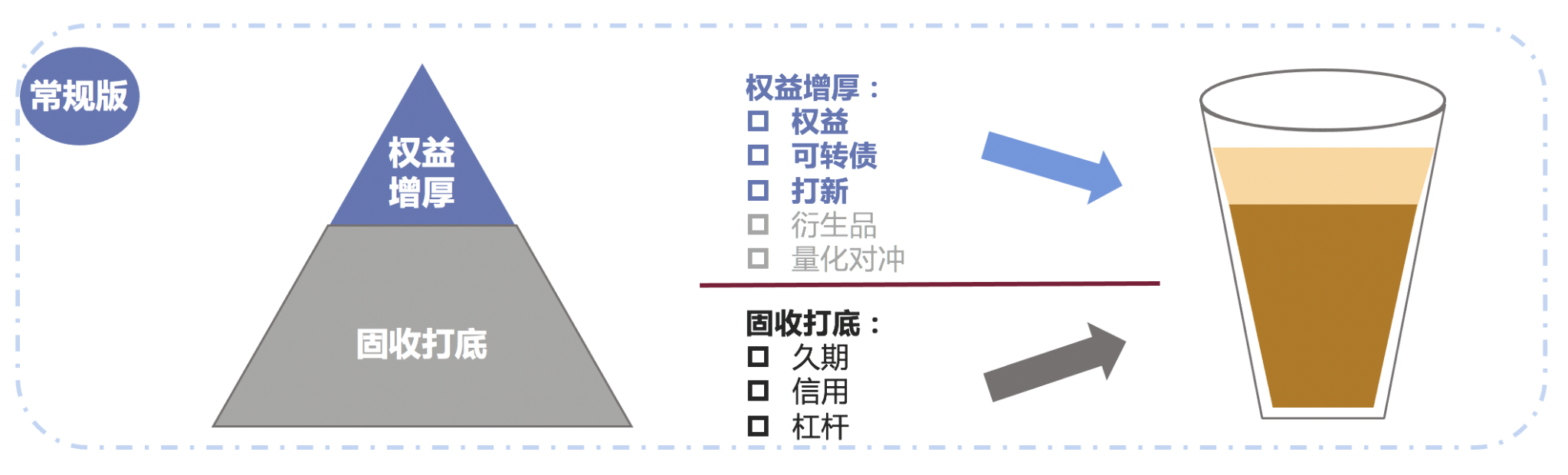

傳統(tǒng)固收可以泛指債券�����,而常規(guī)“固收+”大多數以“債券為打底�����,通過權益�����、可轉債���、打新等方式來增厚收益��,增厚收益也就是我們常說的“+”��。

首先�����,我們來看“傳統(tǒng)固收”與“固收+”的區(qū)別

傳統(tǒng)固收

a)?期限��、性質及流動性:傳統(tǒng)固收期限固定(期限分為6個月���、1年�����、2年等),具有抵質押性質�����,流動性差�����;

b)?收益固定:按照合同約定好的利率,獲得投資收益�����;

c)?風險收益不對稱:表面上看凈值沒有波動��,到期兌付��,但實際上底層蘊的可能是極端風險��,尤其是底層單一標的的��,如果出現極端情況���,投資者面臨著本金滅失的風險�����;反之�����,如果市場情況好���,投資者依然也只能拿到事先約定的固定收益���,不會更多;

d)?風險集中且有不可控的違約風險:債券發(fā)行主體一旦違約�����,投資者將面臨本金損失���。

固收+

a)?期限不固定��、標準化��、流動性強:投資人可以根據自身的資金需求���,來控制流動性;

b)?收益相對確定:收益整體上可以達到傳統(tǒng)固收水平以上��;

c)?風險收益對稱:根據投資風格的差異(進取型���、穩(wěn)健型),收益略有差別���,可以實時看到凈值��,過程中可以較好地控制最大回撤率�����;

d)?風險分散�����、承擔市場波動風險:“固收+”是通過投資組合來獲取收益��,風險比較分散�����,但仍然要承擔市場波動的風險���。

用一句話來概括“固收+”——利用標準化資產配置��,來形成防御型的投資組合��,從而形成長期的穩(wěn)增長���、低波動。

2.常規(guī)“固收+”中的“+”,是否可持續(xù)���?

目前��,市場上出現最多的��,如銀行���、資管、信托等的常規(guī)“固收+”產品���,很多都是以債券為底倉���,“+”的部分是依靠權益、可轉債�����、打新��、衍生品等多策略增厚回報���,這是大部分“固收+”的常規(guī)策略��。

我們先看權益���,如果權益市場表現不好,那么增厚收益部分將不能實現���;另外��,債券基金經理選股水平也未必全部過硬�����。

再思考一下可轉債���,轉債供給大潮仍將繼續(xù),同時可轉債估值并不便宜�����,如何選擇合適的品種�����,在巨大波動中實現穩(wěn)健收益���,需要很大的智慧��。

再來看打新��,市場上打新資金越來越多���,中簽率持續(xù)下行��,發(fā)行速度也在放緩��,未來打新收益率能否維持當前這么高的水平���,都存在疑問。

因此2021年��,“固收+”的常規(guī)收益增厚策略能否持續(xù)���,真是要畫上一個大大的問號了�����。

3.違約頻發(fā)��,用來打底的債券靠譜嗎�����?

2020年是債券市場牛熊轉換最快的一年�����,牛市持續(xù)時間跨度僅僅85個交易日(2020年1月23日-6月1日)�����,打破了2008年次貸危機時94個交易日的記錄��。這種快速的牛熊切換打了債券投資者一個措手不及�����。反應在“固收+”上面���,2020年“固收+”類產品平均約12%的收益中,固收的貢獻僅不到3%���。

展望2021年��,利率債面臨著經濟回升��、寬松不再的預期��,且一級市場供給計劃也不明朗���;信用債的違約事件難言結束��,各類風險事件仍然頻出��,如何避雷成為難題���。作為“固收+”打底債,是否靠譜還存疑���。

?“進化版固收+”好在哪里�����?

縱觀全球主權基金�����、養(yǎng)老基金的資產配置�����,我們發(fā)現都是比較分散的��,其資產配置主要在股票�����、債券上�����,但并不全都是債券打底�����,很多基金的股票配置比例明顯高于債券��。

資產配置目標是在獲取理想回報的同時��,把風險降至最低��。資產間的相關性越低���,風險分散效果越好。通過風險資產間的分散投資��,產生更優(yōu)的收益風險比。

我們看到全球各資管機構正逐步從單一資產類別或產品���,轉為以資產配置為核心的管理模式�����,中國也同樣正在步入這個進程���。

2.進化版固收+VS常規(guī)版固收+,漢堡VS奶茶

在全球量化寬松的背景下��,各國政府和公司的杠桿都有大幅上升��。疫情好轉后���,世界主要經濟體刺激措施會逐步退出�����,但新的經濟增長動能并未出現��,全球可能會長期面臨低增長��、低通脹���、低利率的“三低”情況�����。

“固收+”是“三低”情況下��,很多追求穩(wěn)健安全的投資者的首選�����。根據底層資產類型和增厚策略的不同�����,“固收+”又可分為常規(guī)版和進化版。

常規(guī)版“固收+”�����,固收打底�����,權益增厚,可以將其類比成一杯飲料���,飲料里可以加糖���、加奶。這就像常規(guī)版固收+的打底部分主要是股票���、債券�����,收益增厚部分在上面我們已經講到��,主要是“權益���、可轉債和打新”。

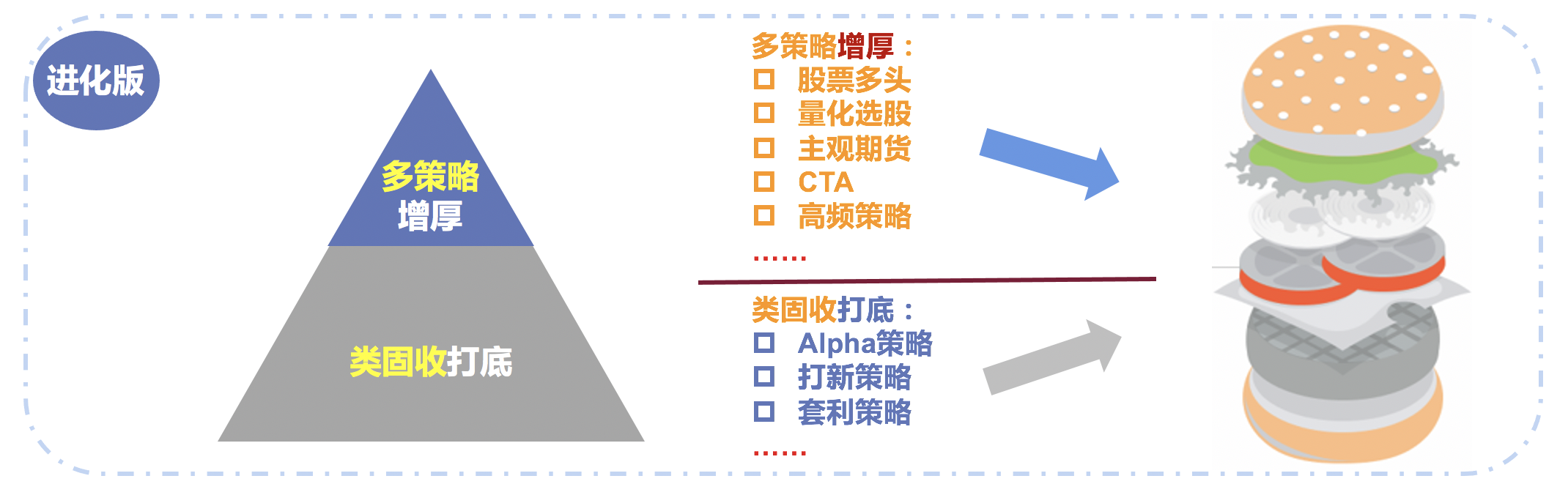

進化版“固收+”是用類固收打底��,多策略增厚���,這很像一個超級漢堡包��,既有打底的面包和牛肉作為核心��,還有各種蔬菜等提供豐富的營養(yǎng)��。

進化版“固收+”以“類固收”為打底��,它的“面包和牛肉”包括中性的Alpha策略���、打新策略等股票策略,還有商品��、利率���、外匯等套利策略。

進化版“固收+”的收益增厚部分���,可以是股票多頭���、量化選股、主觀期貨、CTA策略等多策略的組合��。

3.“進化版固收+”的底層資產可在股票和債券之間靈活配置

在打破剛兌���,金融風險出清的大環(huán)境下�����,債券風險和過去相比大大上升���,但規(guī)模很大的基金因為靈活性受限,同時考慮到穩(wěn)定性和風險合規(guī)等要求���,“固收+”產品仍然會選擇債券作為底倉��。

但中小型基金有更大的靈活性��,經常采用“進化版固收+”策略�����,它并不是簡單的股債配置���,而是考驗FOF管理人的宏觀研判和大類資產配置能力���,底倉可以不必鎖定債券,完全可以根據環(huán)境的變化���,通過靈活配置對沖策略和復合策略平滑波動��,穩(wěn)中求進�����,實現低波動��、穩(wěn)增長的長期投資目標��,承接傳統(tǒng)非標固收的海量需求,尤其對于家族客戶具有配置價值��。

隨著國內金融工具的完善和策略的豐富,進可攻��、退可守的“固收+”產品因其比債券擁有更高收益風險比���,越來越受到追求穩(wěn)健收益的投資者追捧���。

2021年“固收+”持續(xù)走紅將是不爭的事實!